Vrácení daně za léčbu manžela / manželky.

Obsah [Zobrazit obsah]

Vrácení daně za léčbu manžela/manželky

Máte-li dotazy nebo potřebujete pomoc, zavolejte na bezplatné federální daňové poradenství.

- Moskva a region 8 (499) 577-01-78

- Petrohrad a region 8 (812) 467-43-82

- Ostatní regiony Ruska 8 (800) 350-84-13 ext. 742

Podle zákona o rodině jsou příjmy manželů považovány za společné, stejně jako ostatní společně nabývaný majetek. V tomto ohledu, když jeden z manželů obdrží odpočet za léčbu druhého, existují některé zvláštnosti, o kterých budeme v článku diskutovat.

Jak vrátit odpočet daně za léčbu na manžela/manželku

V odstavcích 3 str. 1 čl. 219 daňového řádu uvádí, že poplatník má právo na úhradu lékařské péče za manžela/manželku a na její odpočet. K tomu musí mít příjmy, ze kterých se odvádí 13% daň z příjmu fyzických osob do rozpočtu.

Výše výdajů použitých pro výpočet vrácení daně z příjmu fyzických osob na léčbu manžela/manželky je omezena:

- výši ročního příjmu příjemce odpočtu;

- limit 120 000 rublů, stanovený celkem pro všechny sociální srážky uvedené v odstavcích. 2-6 str. 1 polévková lžíce. 219 daňového řádu (nákladné ošetření není zahrnuto v tomto limitu a je zohledněno dodatečně).

Příklad 1

Ministerstvo financí v dopise ze dne 28.04.2018 č. 03-04-06/29474 vysvětlilo, že při pobírání sociální slevy na léčení mají manželé právo rozdělit si vynaložené výdaje mezi sebe tak, aby byly splněny stanovené limity.

Příklad 2

Důležité!

Ministerstvo financí v dopise č. 29.05.2018-03-04/05 ze dne 36418. května XNUMX zdůraznilo, že nárok na odpočet vzniká, pokud po registraci manželství vzniknou výdaje.

Příklad 3

Odpočet na ošetřování manžela/manželky lze získat na finančním úřadu nebo u svého zaměstnavatele. Tyto metody jsou uvedeny v odstavci. 2 a odst. 5 písm. 2 str. 219 čl. XNUMX NK. Rozdíl je tento:

- Dříve zaplacená daň z příjmu fyzických osob se vrací Federální daňové služběa celou dlužnou částku najednou. Měli byste je kontaktovat po skončení vykazovaného období. V roce 2018 můžete vrátit daně za roky 2017, 2016 a 2015.

- Zaměstnavatel vyplácí zaměstnanci měsíční mzdu spolu s daní z příjmu fyzických osob na ni nastřádanou.. Tedy, že potřebnou částku člověk nedostane hned, ale postupně.

Doklady pro odpočet daně při léčbě na manželku

Máte-li dotazy nebo potřebujete pomoc, zavolejte na bezplatné federální daňové poradenství.

- Moskva a region 8 (499) 577-01-78

- Petrohrad a region 8 (812) 467-43-82

- Ostatní regiony Ruska 8 (800) 350-84-13 ext. 742

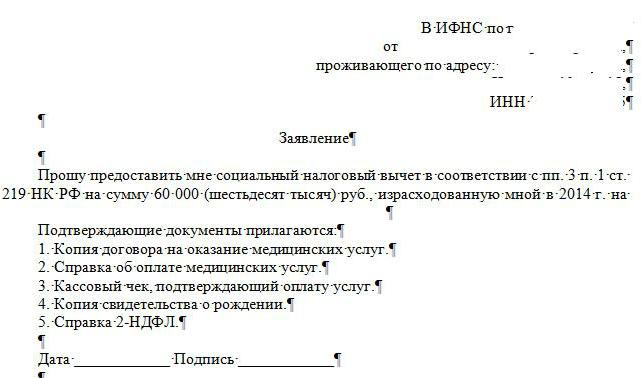

Přesný seznam dokladů závisí na způsobu získání odpočtu. Finančnímu úřadu se tedy předkládá:

- Prohlášení 3-NDFL;

- výkaz zisku a ztráty;

- žádost o vrácení peněz.

Zaměstnavatel bude potřebovat:

- oznámení finančního úřadu;

- žádost o sociální odpočet při úhradě ošetřovného na manželku.

V obou případech budete také potřebovat dokumenty potvrzující skutečnost léčby manžela, nákup léků pro něj a vynaložené výdaje (viz dopis Federální daňové služby ze dne 22.11.2012. listopadu 4 č. ED-3- 19630/XNUMX@):

- oddací list;

- potvrzení o platbě vydané nemocnicí pro federální daňovou službu;

- předpis na léky s daňovým kolkem;

- smlouva o léčbě;

- kopie licence zdravotnického zařízení;

- šeky k platbě.

Příklad 4

Výsledky

- Pobírání daňové slevy na léčbu manželky nebo manžela nezávisí na tom, zda, který z nich je uveden v platebních dokladech.

- V době platby za léčbu je to důležitéaby manželé byli v registrovaném manželství.

Pokud najdete chybu, vyberte část textu a stiskněte Ctrl + Enter.

Máte-li dotazy nebo potřebujete pomoc, zavolejte na bezplatné federální daňové poradenství.

- Moskva a region 8 (499) 577-01-78

- Petrohrad a region 8 (812) 467-43-82

- Ostatní regiony Ruska 8 (800) 350-84-13 ext. 742

Při psaní tohoto článku jsem se velmi snažil, oceňte prosím mé úsilí, je to pro mě velmi důležité, děkuji!

(6 hodnocení, průměr: 4,33)

Jak získat daňový odpočet na lékařské ošetření na manželku?

Všichni občané Ruské federace mají povinnost platit určité daně. Stát se přitom všemožně snaží obyvatele podporovat. Proto je v Rusku za určitých okolností možné vystavit tzv. odpočet. Na léčbu pro manžela nebo sebe, na vzdělání nebo dokonce na nákup nemovitosti. Daňové odpočty jsou různé. Dnes musíme pochopit, jak je správně navrhnout. Zastavme se u zacházení s manželi. Co potřebujete vědět o této operaci? A o čem se vůbec bavíme?

Definice

Daňový odpočet – jaký je tento proces? V Rusku se takto nazývá vrácení určité částky peněz vynaložených na konkrétní operaci za provedené daňové platby.

Jinými slovy, část nákladů na vyšetřování uhradí stát. Ale odpočty mají mnoho omezení. Každý občan by si je měl pamatovat. Jaká je srážka za lékařské ošetření pro manžela/manželku?

Kdo je způsobilý

Prvním krokem je zjistit, kteří občané a za jakých okolností mají právo na vrácení peněz. Studovanou státní prémii totiž nemůže využít každý.

Odpočet za léčbu můžete získat:

Zdravotní služby poskytované dětem zároveň umožňují rodičům provádět srážky až do 18 let věku nezletilého.

Hlavní podmínky

Ale to není vše. Pro splnění úkolu bude nutné splnit několik důležitých podmínek. Mohu získat odpočet za léčbu manžela/manželky? Ano, podle platných zákonů v Ruské federaci je taková možnost poskytována. Pouze, jak již bylo zmíněno, budete muset splnit určitá kritéria.

- občan musí mít úřední zaměstnání;

- žadatel je povinen odvést daň z příjmu fyzických osob 13 %;

- manžel a manželka musí žít v oficiálním manželství.

Jinými slovy, pokud občan nemá oficiální zaměstnání nebo neodvádí 13% daň z příjmu fyzických osob, nemůže uplatnit odpočet. Ne do bytu, ne na léčení, ne na trénink.

Vrácená částka

Kolik je srážka za léčbu? Pro vašeho manžela nebo pro sebe – to není tak důležité. Hlavní věc je, že legislativa Ruské federace jasně stanoví výši refundací prostřednictvím daňových úřadů.

Odpočet tedy činí 13 % vynaložených nákladů. To znamená, že přesně tolik se občanovi vrátí po poskytnutí zdravotních služeb. Přesnější částku nelze uvést. Záleží zcela na okolnostech.

Omezení

Potřebujete slevu na sociální dani na léčbu svého manžela? Jak to zaregistrovat? O tom bude řeč později. První věc, kterou musíte pochopit, je, že v Rusku mají odpočty určitá omezení. Limity pro vrácení.

Srážka za léčbu je sociální srážkou. Poskytují maximální limit fondu 120 000 rublů. To znamená, že veškeré sociální srážky (léčba, výchova) by neměly přesáhnout stanovenou částku. Po vyčerpání tohoto limitu ztrácí občan právo studovanou příležitost využít.

Je třeba vzít v úvahu i to, že člověk nemůže vrátit více, než co odvedl do státní pokladny formou daně z příjmu fyzických osob. A můžete vrátit ne více než 15 600 rublů ročně. Toto omezení je způsobeno tím, že srážka je 13 %.

Nákladná léčba

Přesto existují výjimky. Daňový odpočet za lékařské ošetření (manžela, sebe, dětí nebo rodičů) někdy neobsahuje žádná významná omezení. Můžete získat zpět přesně 13 % nákladů na lékařské služby a léky. Kdy je to možné?

Pokud se bavíme o drahé léčbě. V Rusku je seznam takových služeb jasně regulován. To zahrnuje:

- IVF služby;

- kojení předčasně narozených dětí do 1,5 kilogramu;

- léčba rakoviny, nádorů;

- odstranění nádorů (maligní);

- léčba poruch krevního oběhu;

- úleva od akutních zánětlivých procesů;

- plastická chirurgie;

- některé chirurgické služby.

Toto není úplný seznam drahých služeb. S vyjmenovanou lékařskou pomocí se ale v praxi setkáváme nejčastěji.

Kde se zaregistrovat

Potřebujete zdravotní odpočet pro manžela? Kam se mám obrátit, abych podal odpovídající žádost?

Otázky související s odpočty tohoto typu řeší finanční úřady. Každý občan se může obrátit na kteroukoli federální daňovou službu za účelem provedení úkolu.

Některé regiony umožňují podat žádost prostřednictvím multifunkčních center. Jenže ve skutečnosti k takovým situacím moc často nedochází. Občané se proto nejčastěji obracejí na Federální daňovou službu, aby uvedli své nápady v život.

Termíny

Jak rychle lze získat odpočet na léčbu manžela nebo manžela? Ihned je třeba poznamenat, že to není zdaleka nejrychlejší operace. Věnuje se tomu hodně času.

Celý proces získání odpočtu lze rozdělit do několika fází. A to:

- kontrola dokumentů a rozhodování;

- převod finančních prostředků.

Daňový bonus na lékařské ošetření vašeho manžela nebo manželky lze získat přibližně 4–5 měsíců po podání vaší žádosti. Ověření dokumentů trvá cca 2-3 měsíce, zbytek času převod peněz příjemci. Budete tedy muset počítat s tím, že zkoumaná operace neproplatí okamžitě náklady na lékařské služby a léky.

O smlouvách a šekech

Je zde ještě jedna nuance, kterou je třeba vzít v úvahu. Jak získat daňový odpočet při léčbě manžela/manželky? Se správnou přípravou to není tak těžké.

Někoho zajímá, kdo by měl být příjemcem smlouvy o poskytování lékařské péče. A kdo přesně je povinen za služby platit. Často je pro zpracování daňových odpočtů nutné, aby všechny uvedené doklady byly vystaveny na jméno žadatele.

V případě manželů je vše poněkud jinak. Zde není rozdíl v tom, pro koho byla smlouva sepsána a kdo přesně platil za služby zdravotnického zařízení. Důvodem je skutečnost, že občanský zákoník Ruské federace uvádí, že vše nabyté během manželství je společným majetkem. Zákon o rodině přitom říká, že peníze vydělané jedním z manželů se považují za společné. Smlouva a šek tedy mohou být vystaveny jak manželovi, tak manželce.

Postup

Získat sociální odpočet na léčbu manžela/manželky není tak složité. Hlavní věc je dodržovat určitý algoritmus akcí. Pomůže vám vyhnout se problémům při žádosti o vrácení peněz.

Pokyny krok za krokem pro získání odpočtu vypadají takto:

- Připravte si balíček dokumentů požadovaný finančními úřady. Přímo záleží jak na typu srážky, tak na tom, kdo ji obdrží.

- Vytvořte a odešlete aplikaci k realizaci úkolu. Nejlepší je to udělat přímo u Federální daňové služby.

- S žádostí a dokumenty se obraťte na jakoukoli daňovou službu. Podejte žádost o odpočet.

- Počkejte. Občanovi po nějaké době přijde dopis s odpovědí finančních úřadů ohledně proplácení peněz za zdravotní služby. Je-li žadateli odepřen výkon jeho práva, musí být v textu zprávy uveden důvod.

- Počkejte, až budou peníze převedeny na zadaný účet. Podrobnosti musí být uvedeny v žádosti o odpočet.

Nic nejasného, obtížného nebo zvláštního. Hlavní potíže mohou být spojeny s přípravou podkladů pro realizaci studovaného úkolu.

Předpis

Za jaké období mohu pobírat odpočet na léčení (na manžela)? Taková odvolání mají takzvanou promlčecí lhůtu. Umožňuje vám požadovat peníze za určité období.

V současné době je promlčecí lhůta pro uplatnění daňových slev pouze 3 roky. To znamená, že peníze za léčbu můžete požadovat ještě před uplynutím této lhůty. Občan může také žádat o odpočty za všechny poskytnuté zdravotní výkony do 36 měsíců. Ale nic víc. Neexistuje žádný způsob, jak vrátit peníze za více než 3 roky. Finanční úřady takové transakce odmítají.

O dokumentech

Potřebujete daňový odpočet na léčbu manžela/manželky? Dokumenty pro tuto operaci musí být připraveny předem. V opačném případě se může proces vrácení peněz zpozdit a způsobit žadatelům mnoho problémů.

V případě vrácení peněz za lékařské služby poskytnuté manželovi/manželce je občan povinen:

- cestovní pas (nebo jiný identifikační doklad);

- výpis o registraci (není potřeba, pokud si občan s sebou přinese občanský pas);

- oddací list;

- TIN (pokud existuje);

- výpis s údaji o bankovní kartě nebo účtu pro převod finančních prostředků;

- potvrzení o příjmu rodiny (obvykle ve formě 2-NDFL);

- daňové přiznání za období, za které je odpočet vystaven (3-NDFL);

- dohoda se zdravotnickým zařízením o poskytování služeb;

- šeky a potvrzení o platbě za poskytnutou pomoc;

- licence zdravotnického zařízení;

- potvrzení o užívání některých léků během léčby (pokud je vystavena sleva na léky).

To je asi vše. Tyto dokumenty budou stačit k získání vrácení peněz vynaložených na léčbu manžela nebo manželky. Vezměte prosím na vědomí, že žadatel může být požádán nejen o cestovní pas, ale také o pas jeho manžela/manželky. To je normální.

Odmítnutí

Je zřejmé, jak se sestavuje srážka na léčbu manžela/manželky. Výše uvedené dokumenty musí být předloženy spolu s jejich kopiemi. To vše pomůže získat peníze na léky a léčbu poskytnutou manželovi nebo manželce.

Žadateli však může být vrácení peněz zamítnuto. To je možné, pokud:

- byl poskytnut neúplný seznam dokumentů pro odpočet;

- limit 120 000 rublů pro sociální náhrady byl vyčerpán;

- lékařská organizace nemá licenci na určité služby;

- žadatel nemá stálý příjem a neplatí daně ve výši 13 % ze zisku;

- dokumenty přiložené k žádosti jsou falešné nebo obsahují nepřesnosti;

- Promlčecí lhůta pro odvolání na daňové služby vypršela.

Občanovi jsou zpravidla uvedeny důvody pro jedno nebo druhé rozhodnutí Federální daňové služby. Pokud vám doklady chybí, můžete je předložit bez opětovného podávání žádosti o proplacení výdajů za zdravotní služby. Na to je vyhrazeno 30 dní. V opačném případě budete muset začít vše od úplného začátku.

Sčítání

Od této chvíle je jasné, jak lze provést srážku za léčbu na manžela/manželku. Tato operace se v praxi používá poměrně často. A jeho implementace již nebude způsobovat potíže.

Dodržováním navržených pokynů bude moci i občan, který papírování nerozumí, získat zpět část nákladů na lékařskou péči. Stejně tak budete moci uhradit náklady na vlastní léčbu. V tomto případě nebude vyžadován oddací list. Nic nepochopitelného, těžkého nebo nadpřirozeného!

Hlavní věc je mít na paměti, že na posouzení žádosti ve stanovené podobě je přiděleno hodně času. To je důvod, proč se občané snaží uhradit sami sebe okamžitě po obdržení lékařské péče s pomocí Federální daňové služby.

Někteří lidé se ptají, zda jednotliví podnikatelé mohou získat odpočet za léčbu pro svého manžela nebo manželku. Ve většině případů ne. Tato operace je možná pouze tehdy, když podnikatel odvede daně (daň z příjmu fyzických osob) ve výši 13 % z příjmů. V praxi nejčastěji jednotliví podnikatelé využívají zjednodušený daňový systém (6 % nebo 15 %) nebo UTII. Tato kategorie občanů proto často nemůže uplatnit odpočty u finančních úřadů.

Je možné získat slevu na dani při ošetřování manžela/manželky?

Sociální daňová sleva je státní dávka, kterou lze získat, pokud podstoupíte vlastní léčbu nebo léčbu blízkých příbuzných, včetně manžela/manželky.

Vážení čtenáři! Článek hovoří o typických způsobech řešení právních problémů, ale každý případ je individuální. Pokud chcete vědět jak vyřešit přesně váš problém – kontaktujte konzultanta:

+7 (812) 317-50-97 (St. Petersburg)

APLIKACE A HOVORY JSOU PŘIJÍMÁNY XNUMX/XNUMX a BEZ DNŮ.

Je to rychlé a ZDARMA!

Ne každý však může této výhody využít. Částečné vrácení daně je poskytováno pouze daňovým rezidentům Ruské federace. Chcete-li požádat o dávku, musíte shromáždit celý balíček dokumentů a předložit je oprávněnému úřadu.

Kdo se může přihlásit?

Část prostředků na léčbu manžela nebo manželky mohou vrátit pouze ti, kteří byli oficiálně zaměstnáni a v roce, na který byla léčba hrazena, z příjmu platili daň z příjmu fyzických osob.

Nárok na odpočet mají i ti, kteří ve zdaňovacím období pracovali jen pár měsíců. Výše vrácených prostředků však může být v tomto případě výrazně nižší.

Aby bylo možné vrátit peníze za léčbu manžela nebo manželky, musí být manželství úředně zaregistrováno a musí existovat listinné důkazy o této skutečnosti.

Legislativní základ

V souladu s článkem 219 daňového řádu Ruské federace mají daňoví poplatníci právo vrátit daň z příjmu fyzických osob za léčbu svých manželů a také za nákup léků pro ně.

Na základě ustanovení dopisu Ministerstva financí Ruské federace ze dne 01.11.2012. listopadu 03 č. 04-05-10/1239-XNUMX lze jako doklad potvrzující náklady na zdravotní služby doložit potvrzení o zaplacení zdravotních služeb. léčba.

V souladu s občanským zákoníkem Ruské federace je majetek získaný během manželství společným majetkem manžela a manželky. Z ustanovení RF IC vyplývá, že společně nabývají i příjmy manželů. Bez ohledu na to, komu přesně je potvrzení o zaplacení zdravotních služeb, dohoda o ošetření a další dokumenty vystaveny, má tedy každý z manželů právo na odpočet za druhého.

Daňový odpočet při léčbě manžela/manželky

Podklady pro zpracování odpočtu pro léčbu manžela/manželky se předkládají správci daně po uplynutí zdaňovacího období.

Příklad: Ivanov A.V. podstoupil léčbu na jedné z klinik v Moskvě v roce 2020. Jeho manžel může předložit doklady pro odpočet nejdříve v roce 2020.

V souladu s daňovým řádem Ruské federace lze část prostředků na léčbu vrátit pouze v následujících případech:

- Při léčbě nebo přijímání lékařských služeb na ruských klinikách. Pokud k ošetření došlo v zahraničí, nebude poskytnuta žádná srážka.

- Zdravotní výkony a nakoupené léky, od kterých se předpokládá vrácení části peněz, musí být uvedeny v seznamu schváleném RF PP č. 201.

- Smlouva se zdravotnickým zařízením musí uvádět potřebu nákupu drahých léků na náklady pacienta.

- Platba za léčbu a léky byla provedena na náklady pacienta nebo jeho manžela.

Příklad: Léčba manžela Vasnetsové O.R. stála 40 tisíc rublů. Ve stejné době bylo 20 tisíc rublů z této částky zaplaceno zaměstnavatelem. V tomto případě může Vasnetsova O.R. uplatnit odpočet pouze z 20 tisíc rublů, které zaplatila sama. Částka k vrácení je v tomto případě 2600 20 rublů (0,13 tisíc rublů × XNUMX).

Důchodce

Pokud je občan, který se léčil, důchodce a nemá další příjmy, pak má manželka na něj právo na slevu na dani za předpokladu, že pracuje a z jejího výdělku je pravidelně srážena daň z příjmu fyzických osob do rozpočtu.

Další možností, jak důchodce získat odpočet, je hledat pomoc u zaměstnaných dětí.

Obdobně jako v případě vrácení daně za léčbu manžela může i manžel požádat o sociální slevu na léčbu manželky.

V tomto případě nezáleží na tom, který z manželů obdrží potvrzení a další dokumentaci od zdravotnického zařízení.

Pro zuby

Zubní ošetření není drahé, takže v tomto případě můžete uplatnit odpočet až 120 tisíc rublů.

Příklad: Mikhailova A.A. v prosinci 2016 utratila 70 tisíc rublů za protetické zuby pro svého manžela. Ve stejném roce její výdělky činily 650 tisíc rublů a příspěvky na daň z příjmu fyzických osob do rozpočtu činily 84,5 tisíc rublů.

Mikhailova A.A. předložila dokumenty Federální daňové službě v roce 2020 a obdržela 70 tisíc rublů × 0,13 = 9,1 tisíc rublů za léčbu svého manžela.

Drahý

V Ruské federaci je přísně regulován seznam služeb, které jsou klasifikovány jako drahé. Tento:

- odstranění nádorů, maligních novotvarů;

- léčba poruch krevního oběhu;

- plastická chirurgie;

- léčba akutního zánětu;

- vybrané chirurgické výkony.

Výše uvedené je částečný seznam drahých služeb. Nejčastěji však občané vracejí finanční prostředky speciálně za úhradu jednoho z výše uvedených typů léčby.

Jaké velikosti?

Velikost daňového odpočtu za léčbu manžela nebo manželky je ovlivněna skutečností, zda byla běžná nebo drahá. Ovlivňují ji také vynaložené výdaje manžela či manželky a výše daně z příjmů fyzických osob, kterou za zdaňovací období skutečně zaplatili.

V roce 2020 jsou na legislativní úrovni stanoveny tyto částky:

- U jednoduché léčby je odpočet založen na nákladech na léčbu a nákup léků, ale ne více než 120 tisíc rublů ročně. V souladu s tím můžete obdržet 120 tisíc rublů × 0,13 = 15,6 tisíc rublů ročně.

- Za nákladnou léčbu náleží odpočet v celé výši výdajů za léčbu a léky. Maximální částka k vrácení je v tomto případě stanovena jako 13 % skutečně vynaložených nákladů.

Jak získat slevu na dani na mateřské dovolené? Viz zde.

Je možné distribuovat?

Právní úprava umožňuje manželce (manželovi) pobírat odpočet na druhého manžela, a to buď v plné výši, nebo zčásti. Manželé mají právo dle svého uvážení rozdělit srážku mezi sebe v libovolném poměru.

K tomu budou muset Federální daňové službě poskytnout kopii oddacího listu a dohodu o rozdělení nákladů na léčbu. Tato smlouva může být sepsána ve volné formě.

Příklad: V roce 2020 zaplatila Mikhailova E.I. svému manželovi za léčbu ve výši 120 tisíc rublů. Příjem Mikhailovy E.I. a jejího manžela za rok činil 60 tisíc rublů. Z nich vrátili do rozpočtu 7,8 tisíce rublů daně z příjmu fyzických osob. Manžel a manželka se dohodli, že si mezi sebou rozdělí sociální srážku za léčbu ve výši 60 tisíc rublů (50/50).

Vypracovali příslušnou žádost a poté ji spolu s kopií oddacího listu a dalšími dokumenty předložili daňovému inspektorátu. Po administrativním auditu federální daňová služba umožnila manželům získat odpočet a oba dostali 7,8 tisíc rublů.

Jak se dostat?

Abyste mohli požádat o odpočet na léčbu manžela nebo manželky, budete muset projít následujícími fázemi postupu:

- Shromažďování a poskytování potřebných dokumentů. Při poskytnutí fotokopie některého z papírů budete muset mít po ruce také originál.

- Čekání na výsledky ověření dokladů a vyhlášení rozhodnutí finanční inspekcí.

- Čekání na převod prostředků na zadané bankovní údaje.

Kam jít?

Dokumenty můžete odeslat několika způsoby:

- na oddělení federální daňové služby;

- v místě výkonu práce;

- prostřednictvím webových stránek státních služeb;

- prostřednictvím webové stránky Federální daňové služby;

- emailem.

Federální daňovou službu můžete kontaktovat buď osobně, nebo prostřednictvím zástupce.

Seznam dokumentů

Při léčbě manžela/manželky budou vyžadovány následující doklady pro odpočet daně:

- potvrzení o zaplacení lékařských služeb na předepsaném formuláři;

- žádost o odpočet;

- doklady o platbě potvrzující platbu za ošetření (pokladní doklad, výpis z účtu atd.);

- ověřenou fotokopii licence zdravotnického zařízení;

- Prohlášení 3-NDFL;

- certifikát ve formě 2-NDFL;

- oddací listina;

- fotokopie pasu;

- Bankovní údaje pro převod finančních prostředků.

Při přípravě dokumentů můžete použít vzorovou žádost o vrácení daně z příjmu fyzických osob poskytnutou na oficiálních stránkách Federální daňové služby.

V závislosti na situaci mohou být vyžadovány další dokumenty.

Vzor žádosti o daňový odpočet na ošetření je zde.

Lhůty pro vrácení

Článek 88 daňového řádu Ruské federace stanovil následující lhůty pro postup:

- 90 dnů je vyhrazeno pro provedení kontroly dokumentů;

- 10 dnů je povoleno oznámit poplatníkovi výsledky kontroly;

- Na převod peněz na účet daňového poplatníka je vyhrazeno 30 dní.

Má matka samoživitelka nárok na slevu na dani? Informace zde.

Jak vypočítat slevu na dani na dítě? Podrobnosti v tomto článku.

Důvody pro odmítnutí

Ne ve všech situacích učiní Federální daňová služba po auditu od stolu kladné rozhodnutí.

K selhání nejčastěji dochází v důsledku následujících okolností:

- byla poskytnuta neúplná sada dokumentace;

- v papírech byly chyby;

- doklady nebyly poskytnuty v místě registrace;

- byly poskytnuty doklady k úhradě ošetření občana, který není podle dokladů manželem/manželkou.

Protiprávní odmítnutí lze napadnout u vyššího úřadu daňové služby nebo u soudu.

Video o daňovém odpočtu při léčbě

- Kvůli častým změnám v legislativě jsou informace někdy zastaralé rychleji, než je můžeme na webu aktualizovat.

- Všechny případy jsou velmi individuální a závisí na mnoha faktorech. Základní informace nezaručují řešení vašich konkrétních problémů.

Odborní poradci ZDARMA proto pro vás pracují nepřetržitě!

- Zeptejte se prostřednictvím formuláře (níže) nebo prostřednictvím online chatu

- Zavolejte na horkou linku:

- Moskva a region – +7 (499) 110-56-12

- Petrohrad a region – +7 (812) 317-50-97

- Regiony – 8 (800) 222-69-48

APLIKACE A HOVORY JSOU PŘIJÍMÁNY XNUMX/XNUMX a BEZ DNŮ.

Daňový odpočet při léčbě manžela/manželky v roce 2020

V tomto článku se podíváme na: daňový odpočet pro léčbu manžela / manželky. Pojďme zjistit, zda je možné získat odpočet spolu s dalšími srážkami. Promluvme si o důvodech odmítnutí získat daňový odpočet.

Daňové srážky jsou částí mzdy, která není předmětem daně. Pokud tedy občanům Ruské federace, kteří pobírají mzdu a platí daň z příjmu fyzických osob, vznikly finanční náklady spojené s léčbou příbuzných, stát poskytuje možnost vrátit 13 procent vynaložených nákladů. Přečtěte si také článek: → „Odpočet daně na zdravotně postižené dítě v roce 2020“

Daňový odpočet pro léčbu manžela/manželky: kdo může a nemůže získat odpočet?

- daňovému poplatníkovi;

- manžel poplatníka;

- rodiče poplatníka;

- děti poplatníka mladší 18 let.

V souladu se zákonem nemohou všechny kategorie občanů uplatnit nárok na odpočet daně:

Je třeba jasně pochopit, že možnost poskytnutí daňového odpočtu přímo závisí na platbě daně z příjmu fyzických osob.

Jaké srážky lze získat na manžela/manželku?

Daňová legislativa Ruské federace upravuje možnosti získání daňového odpočtu na manželku a děti:

Výše odpočtu výdajů není vyšší než 2000000 XNUMX XNUMX rublů na osobu.

· vzdělávání dětí do 24 let (prezenční);

· výcvik současných a bývalých svěřenců do 24 let (prezenční);

Výše odpočtu na výdaje na vzdělávání dětí není vyšší než 50000 1 rublů ročně (příklad XNUMX).

· výchova sourozence (prezenční).

Náklady na léčbu:

· zacházení s manželi, rodiči, dětmi do 18 let;

· léky předepsané ošetřujícím lékařem samotnému poplatníkovi, manželům, rodičům, dětem do 18 let;

· pojistné na základě dobrovolných pojistných smluv za samotného poplatníka, manžela/manželku, rodiče, děti do 18 let.

Výše odpočtu výdajů na vlastní vzdělání, vzdělání bratra nebo sestry v kombinaci s dalšími výdaji podléhajícími daňovému odpočtu je 120000 2 rublů (příklad XNUMX).

Toto omezení se nevztahuje na poskytování drahých lékařských služeb.

· 1400 rublů – pro první dítě;

· 1400 rublů – pro druhé dítě;

· 3000 rublů – pro třetí a další děti;

· 12000 18 rublů – pro zdravotně postižené dítě do 24 let a pro studenta denního studia (rezident, stážista, postgraduální student) do 3 let (skupina postižení I nebo II) (příklad XNUMX).

Daňový odpočet se poskytuje měsíčně opatrovníkům, poručníkům, adoptivním rodičům a manželovi adoptivního rodiče:

· 1400 rublů – pro první dítě;

· 1400 rublů – pro druhé dítě;

· 3000 rublů – pro třetí a další děti;

· 6000 18 rublů – pro postižené dítě do 24 let a pro studenta denního studia (rezident, stážista, postgraduální student) do XNUMX let (skupina postižení I nebo II).

Daňový odpočet se poskytuje ve dvojnásobné výši jedinému rodiči, opatrovníkovi nebo osvojiteli.

Daňovou slevu na jednoho z manželů lze poskytnout ve dvojnásobné výši za předpokladu, že druhý z manželů sepsal žádost o zamítnutí nároku na odpočet daně, který mu náleží podle zákona.

Daňový odpočet je platný, dokud roční příjem poplatníka nepřesáhne částku 350000 XNUMX rublů.

Příklad č. 1

Udaltsova U.U. můj syn je studentem denního studia na UrFU. Náklady na školení jsou 98000 2016 rublů ročně. Za rok 580000 byly příjmy Udaltsova U.U. činila 75400 XNUMX rublů, daň z příjmu fyzických osob – XNUMX XNUMX rublů.

Podle článku 219 daňového řádu Ruské federace by výše odpočtu na výdaje na vzdělávání dětí neměla přesáhnout 50000 50000 rublů. Na základě tohoto regulačního zákona Udaltsova U.U. může mít nárok na maximální odpočet, protože za vzdělání syna byla vyplacena částka přesahující maximální hranici stanovenou zákonem. Daňový odpočet Udaltsové tedy činil 13 6500 * 2020 % = XNUMX XNUMX rublů Přečtěte si také článek: → „Daňový odpočet pro léčbu rodičů v roce XNUMX“.

Příklad č. 2

Voinkov V.V. v roce 2016 nastoupil na UrFU jako korespondenční student. Náklady na školení jsou 72000 2016 rublů ročně. V roce 62000 Voinkov V.V. obdržel stomatologické služby v hodnotě 72000 62000 rublů (nevztahuje se na drahé lékařské postupy). Celkem byla výše výdajů 134000 XNUMX + XNUMX XNUMX = XNUMX XNUMX rublů.

V souladu s článkem 219 daňového řádu Ruské federace nepřesahuje výše odpočtu výdajů na vlastní školení v kombinaci s jinými výdaji 120000 XNUMX rublů. Tak Voinkov V.V. může mít nárok na odpočet daně ve výši:

120000 13 * 15600 % = XNUMX XNUMX rublů.

Příklad č. 3

Nefedová N.N. tři děti ve věku 3 roky, 7 let, 15 let. Podle Čl. 219 daňového řádu Ruské federace bude standardní daňový odpočet:

- 1400 rublů – pro první dítě;

- 1400 rublů – pro druhé dítě;

- 3000 rublů – pro třetí dítě.

Celkem: 5800 rublů.

Mzda Nefedova N.N. je 42000 42000 rublů měsíčně. Daň z příjmu fyzických osob bude vypočtena následovně: (5800 – 13) * 4706 % = 42000 rublů. K vydání do N.N požadovaná částka je 4706 37294 – XNUMX XNUMX = XNUMX XNUMX rublů. Pokud Nefedova N.N. nesepsala zaměstnavateli žádost o poskytnutí standardních daňových slev – splatná by byla tato částka:

42000 42000 – (13 36540 * 5460 %) = XNUMX XNUMX rublů (daň z příjmu fyzických osob by byla XNUMX XNUMX rublů).

Postup při podání daňového odpočtu za léčbu na manželku

- Shromážděte a předložte potřebné dokumenty finančním úřadům. Pokud je poskytnuta kopie dokumentu, musíte mít originál dokumentu s sebou.

- Počkejte na výsledky ověření dokladů finančními úřady (až 90 dnů) a rozhodnutí. Oznámení o rozhodnutí obdrží poplatník do 10 dnů.

- Pokud finanční úřady ohledně daňového poplatníka rozhodnou kladně, musí být peněžní převod přijat do 30 dnů.

Potřebné doklady pro podání daňového odpočtu na manžela/manželku

Pro získání daňového odpočtu na manžela nebo manželku musí poplatník ve svém dopise ze dne 01. listopadu 2012 č. 03-04-05/10-1239 poskytnout finančním úřadům následující dokumenty:

- potvrzení o platbě za lékařské služby (forma a postup pro poskytnutí potvrzení jsou schváleny vyhláškou Ministerstva Ruské federace pro daně a poplatky a Ministerstva zdravotnictví Ruské federace ze dne 25.07.2001. července 289 č. 3/BG- 04-256/XNUMX);

- pokladní doklad, potvrzení o pokladním příkazu, výpis z bankovního účtu nebo jiné platební doklady potvrzující skutečnost, že došlo k úhradě za poskytnuté zdravotní služby;

- kopii licence ověřenou lékařskou organizací;

- osvědčení 2-NDFL na požadované zdaňovací období;

- prohlášení 3-NDFL;

- kopii dokladu totožnosti;

- bankovní údaje pro převod finančních prostředků;

- oddací list.

Kde mám předložit potřebné doklady k uplatnění daňového odpočtu na manžela/manželku?

Všechny potřebné dokumenty pro podání daňového odpočtu lze zaslat několika způsoby:

Termíny pro předložení dokladů pro daňové odpočty

Doklady pro poskytnutí odpočtu daně se předkládají po skončení zdaňovacího období. Například:

Manželka Vasnetsova V.V. v roce 2017 získala lékařské služby. Předložte dokumenty finančním úřadům Vasnetsov V.V. možná ne dříve než v roce 2020. Přečtěte si také článek: → „Daňová sleva za placený porod a vedení těhotenství“

Výše daňového odpočtu za léčbu

V souladu s článkem 219 daňového řádu Ruské federace maximální výše daňového odpočtu poskytovaná ve výši skutečných výdajů vynaložených na léčbu manžela nebo manželky nepřesahuje 120000 XNUMX rublů. V případě potřeby nákladné lékařské péče není výše daňového odpočtu omezena.

Lze srážku provést společně s jinými srážkami?

Daňová legislativa (článek 219 daňového řádu Ruské federace) umožňuje daňovým poplatníkům kombinovat výdaje zaměřené na:

- školení;

- přijímání lékařských služeb;

- nestátní důchodové zabezpečení;

- dobrovolné životní pojištění;

- placení dalších příspěvků na pojištění pro fondový důchod;

- platba za nezávislé posouzení vaší kvalifikace.

V tomto případě by celkové náklady neměly přesáhnout 120000 XNUMX rublů.

Kolikrát mohu uplatnit slevu na dani na léčbu manžela/manželky?

Legislativa umožňuje poplatníkovi každoročně na konci zdaňovacího období požádat správce daně o poskytnutí odpočtu daně.

Termíny vrácení daně

V souladu s článkem 88 daňového řádu Ruské federace jsou stanoveny následující lhůty:

- 90 dní – ověření dokladu;

- 10 dnů – poplatník obdrží oznámení od správce daně o přijatém rozhodnutí;

- 30 dní – převod prostředků na účet poplatníka.

Dne 01. 2017. 02 byly finančním úřadům předloženy doklady k uplatnění odpočtu daně. Ověření musí být provedeno do 2017. května 12. Je nutné zkontrolovat dokumenty a rozhodnout. Do 2017. května 11 obdrží poplatník vyrozumění správce daně o přijatém rozhodnutí. V případě kladného rozhodnutí budou finanční prostředky převedeny na účet poplatníka do 2017. června XNUMX.

Důvody pro odmítnutí získat daňový odpočet

Finanční úřady ne vždy rozhodují o poskytování daňových odpočtů kladně.

Odmítnutí poskytnout daňový odpočet může mít několik důvodů:

- nebyl poskytnut celý balík dokumentů;

- dokumenty byly předloženy federální daňové službě na jiném místě, než je místo registrace poplatníka;

- v dokumentech byly chyby;

- byly poskytnuty doklady k úhradě ošetření osobám, které nespadají do kategorie příbuzných uvedené v právních předpisech;

- manželství jediného rodiče (osvojitele, opatrovníka, poručníka), pokud v souladu s čl. 218 Daňový řád obdržel dvojí odpočet daně.

Otázky a odpovědi

Otázka 1. V současné době nepracuji, a proto neplatím daň z příjmu fyzických osob. Od 12. února do 28. února 2017 jsem se léčil v nemocnici. Veškeré doklady k poskytování služeb byly vystaveny na mé jméno. Je možné v tomto případě poskytnout slevu na dani na manžela nebo manželku nebo bude nutné některé doklady vystavit znovu?

Odpověď: V souladu s dopisem č. 12.02.2014-03-04/05 Ministerstva financí Ruska ze dne 22028. února 256 může manžel/manželka uplatnit nárok na odpočet daně, i když existují doklady vystavené na vaše jméno. Ministerstvo financí ve svém dopise odkazuje na článek 34 občanského zákoníku Ruské federace a článek XNUMX zákona o rodině, které stanoví, že majetek nabytý manžely během manželství je společným majetkem. Součástí takového majetku jsou i příjmy.

Otázka 2. Manžel potřebuje nákladnou terapii v lékařském centru v Německu. Mám v tomto případě nárok na odpočet daně?

Odpověď: V souladu s právními předpisy Ruské federace lze daňový odpočet poskytnout pouze v případě, že přijímáte lékařské služby na klinikách nacházejících se na území Ruské federace, a proto ve vašem případě nebude daňový odpočet poskytnut.

Otázka 3. Mám právo uplatnit v roce 2017 slevu na dani u výdajů za zdravotní výkony přijaté v roce 2015?

Odpověď: Pokud jste tohoto práva v roce 2016 nevyužili, předložte doklady v roce 2017.